한국은행이 금일 '일본경제로부터 되새겨볼 교훈'라는 보고서를 내놨다.

자세한 내용은 원문 읽어보고 난 보고서에 나온 핵심 그래프만 발췌하겠음.

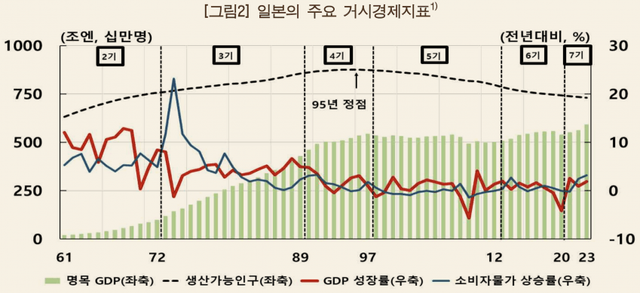

일본 GDP는 1995년에 정점을 찍는다 (실제론 2012년 엔고 때문에 이때 환율에 의한 고점 갱신)

널리 알려진 상식이지만 이 시점과 전후의 변화 추이를 기억하면서 다음 자료들을 보면 됨.

좌) 일본의 GDP 대비 민간(가계+비금융기업) 부채 추이

우) 일본의 전체 민간 부채 대비 부동산업들의 부채 비율

좌측 차트에선 80년대 후반에 'GDP 대비 민간부채 비율'의 급증이 나타나고

그에 따라 버블 형성 - 유지 - 붕괴의 단계를 밟았다는 것을 알 수 있다.

우측 차트에선 80년대 부터 전산업 및 제조업 부채 비율은 하락하고 (시설투자 감소)

'부동산업 부채 비율'은 80년대 다른 산업들과 달리 계속 상승하다가 버블 붕괴후 폭등한것을 알수 있다.

80년대 부동산 버블기에 '부동산업 부채 비율'이 오르락 내리락 하는 이유는

매수(대출 증가) -> 부동산 가격 급등(자본 상승) -> 부채비율 하락 (대출은 그대로/자본은 상승)

매도(대출 이전) -> 부동산 가격 급락(자본 하락) -> 부채비율 상승 (대출은 그대로/자본은 하락)

매수(대출 증가) -> 부동산 가격 급등(자본 상승) -> 부채비율 하락 (대출은 그대로/자본은 상승)

이런 과정이 있었기 때문이다

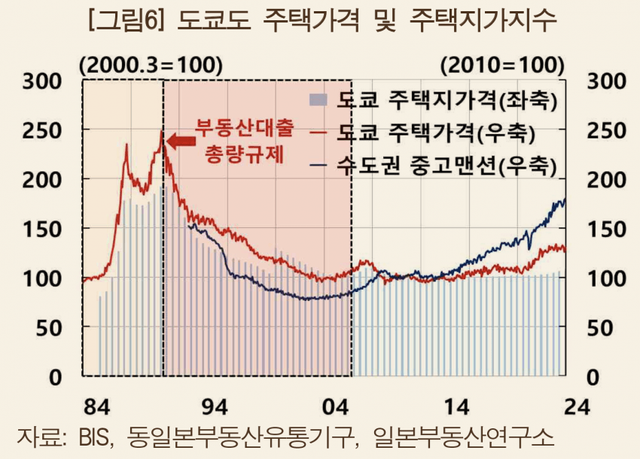

이건 부동산 가격 차트를 보면 이해가 쉬운데

80년대 말 도쿄 주택 가격(빨간선)이 급등-급락-급등 하면서 쌍봉으로 최후의 고점을 만든 구간.

대출은 그대로인데 자본이 급변하는 바로 저 구간에서 대출 비율이 반대로 급등락을 한것이다.

그리고 90년대 버블 붕괴 이후엔 부동산업 부채 비율의 폭등 (대출은 그대로/자본은 폭락) 하거나

부동산업 부채 비율의 폭락 (대출은 그대로/자본은 다 까먹고 마이너스) 현상이 파산 과정에서 나타났다.

버블 붕괴(90년) 이후 90년대에 일본은 구조조정을 외면하고 금융 회사 보호와 자산 가격 유지에만 골몰하다가 (빨간선 민간 레버리지가 계속 상승/유지)

97년 부터 금융회사들이 파산에 내몰리는 시점에 이르러서야 피동적으로 구조조정을 하다가 그 유명한 잃어버린 20년이 시작 된것이다.

좌측 차트

자본생산성 : 제조업 (파란 점선) vs 부동산업 (빨간 점선) * 부동산업의 현저하게 낮은 수치

대출집중도 : 제조업 (파란 실선) vs 부동산업 (빨간 실선) * 85년 대출 비중의 역전이 일어남

일본이 이러한 결말을 맞게 된 핵심 원인은 근본적으로 부동산업이라는것이

제조업에 비해 부가가치를 거의 생산하지 못하는 '자본생산성'이 현저하게 낮은 산업인데

제조업 및 기타 산업 대신 부동산에 사회의 자원인 부채를 집중시킨것이 핵심 원인이다.

쉽게 말해 돈(대출)이 생산적이지 못한 섹터에 흘러가도록 방조한 결과라는 것이다.

이제 같은 차트를 한국에 대해서 보면 현재 한국의 심각성이 적나라하게 드러난다.

*일본 차트와 좌우 순서가 다름

좌측 차트

현재 한국 부동산업 대출집중도는 모든 산업 대비 월등히 높은데 자본생산성은 최하위권에 속해 있다.

우측 차트

자본생산성 : 제조업 (파란 점선) vs 부동산업 (빨간 점선)

대출집중도 : 제조업 (파란 실선) vs 부동산업 (빨간 실선)

한국의 부동산업 대출집중도가 2008년에도 일본 버블 시절(1.23)에 비해 높았는데(1.90)

2013년 부터 10년간 부동산업 대출을 미친듯이 늘려 현재 부동산업 대출집중도가 무려(3.65)가 된것을 알수 있다.

쉽게 말해 일본 부동산 버블때 보다 현재 한국의 부동산업 대출 비중이 3배인 상태라는것이다.

자산=자본+부채이니 부동산업 대출 비중이 일본의 3배라는건 곧 버블이 3배라고 해도 과언이 아니다.

그렇다고 절대 규모가 낮나? 전혀 그렇지 않다

현재 한국의 민간 레버리지(빨간선)은 일본 부동산 버블 시절 민간 레버리지(파란선)와 같은 수준에 있다.

즉, 한국 부동산의 향방이 궁금하면 이것을 자문해봐라.

GDP 마이너스, 생산가능인구 감소 상황에 부동산이 더 오르려면 부동산으로 더 많은 부채가 공급되어야 하는데

이미 일본 버블 정점의 부동산업 대출집중도 보다 한국은 3배나 더 높은 부동산업 대출집중도를 가진 상황에서

앞으로 "부동산으로 지금보다 더 많은 대출이 공급 될 수 있는가?"

이건 마치 이미 비만 체중 보다 3배나 몸무게가 더 나가는 초고도비만 상태인데 살이 더 찔수 있겠는가?라고 묻는것과 같다.

한국은 2010년대 구조조정 (부동산 대출집중도 하락, 중국에 밀린 저부가가치 산업의 체질 개선, AI등 미래산업에 투자)를 해야 했는데

저것과 정확히 반대로 (부동산 대출집중도 뻥튀기, 자생능력 없는 저부가가치 산업 연명용 대출 대주기, AI 대신 탈원전으로 자해) 해오면서

대략 2010년~2025년의 15년간, 시대를 낭비했다.

국가적으로 봤을때 한국의 자본 배치가 박정희때 처럼 유망한 미래 산업에 집중되고, 생산성과 경쟁력 있는 기업들에게 돌아가야 하는데

반대로 생산성 없는 부동산업에 집중 되고, 저부가가치 산업의 좀비기업들에게 공급 되는 몰핀으로 쓰여질때 의미하는 것은 무엇인가?

한국 4대은행의 외국인 지분율이 평균 63% 인 상황에서

은행이 공급한 민간 신용이 생산적인 산업에 투입 되지 못하고 생산성 없는 부동산업에 몰빵 되었다는 이야기는

마치 식민지 시절 처럼 외국에 빨대 꼽혀서 미래를 위한 투자는 하지 못하고 국가의 미래를 갉아먹히고 있다는 뜻이다.

Copyright ⓒ 시보드 무단 전재 및 재배포 금지

본 콘텐츠는 뉴스픽 파트너스에서 공유된 콘텐츠입니다.