|

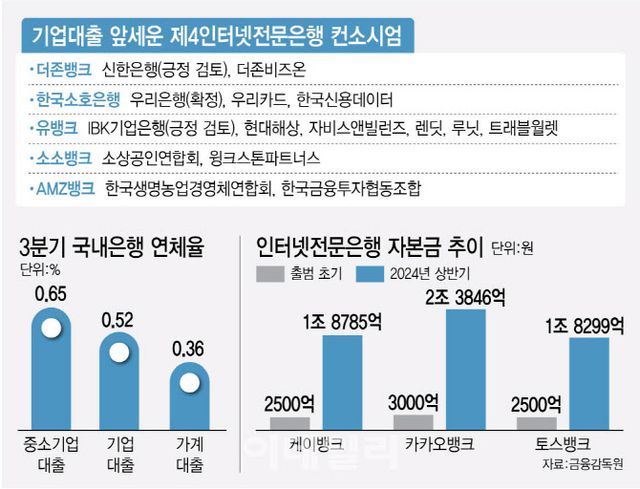

27일 금융권에 따르면 제4인뱅을 추진 중인 컨소시엄은 더존뱅크, 유뱅크, 한국소호은행, 소소뱅크, AMZ뱅크 등 5곳이다. 이중 시중은행이 참여를 확정하거나 긍정적으로 검토 중인 컨소시엄은 더존뱅크(신한은행), 유뱅크(IBK기업은행), 한국소호은행(우리은행)이다.

특히 자금 동원력이 우수한 시중은행을 전략적투자자(SI)로 확보한 컨소시엄이 유리한 고지를 점할 것이라는 분석이다. 금융권 관계자는 “컨소시엄이 소기업·소상공인 전문은행을 목표로 내건 만큼 자본 조달 능력이 변별력 지표가 될 것으로 보인다”고 말했다.

이 관계자는 이어 “현행법상 시중은행이 인뱅 지분을 10% 이상 소유할 수 없지만 기존 인뱅도 설립 초기 시중은행이 조달한 자금을 원동력으로 영업을 시작했다”며 “유상증자를 통한 추가 자본 조달 가능성, 차주 리스크관리 등을 고려하면 시중은행의 역할이 클 것이다”고 덧붙였다.

부채 상환능력이 열악한 소기업·소상공인이 대상인 점도 이러한 주장을 뒷받침하고 있다. 지난 9월 중소기업대출 연체율은 0.65%로 기업대출 0.52%를 0.13%포인트(p)를 웃돌았다. 가계대출은 0.36%를 나타냈다. 부실 확대에 대비하는 대손충당금 적립 압박을 받을 수밖에 없는 상황이다.

기업금융은 리테일(소매금융)보다 건당 취급 규모가 큰 편이다. 은행권 관계자는 “인터넷은행법상 최소 자본금은 250억원이지만 컨소시엄이 건당 취급 규모가 큰 기업대출을 앞세우고 있는 만큼 기준이 높아질 수 있다”고 했다.

출범 초기 소매금융을 내세운 케이뱅크, 카카오뱅크, 토스뱅크는 각각 자본금 2500억원, 3000억원, 2500억원으로 영업을 시작했다. 다만 일부 시중은행은 상황이 녹록지 않다. 신한금융이 올 3분기 보통주자본비율(CET1) 13.13%를 기록하며 금융당국 권고치인 12~13%를 웃돌았을 뿐 우리금융은 12%로 턱걸이 수준이었다. 국책은행인 기업은행은 권고 대상이 아니지만 11.69%로 평균치(13.18%)를 밑돌았다.

CET1은 보통주자본을 위험가중자산(RWA)으로 나눈 값으로 컨소시엄에 투자한 지분은 RWA 확대로 이어진다. 즉 CET1 비율 관리가 필요한 은행은 부담으로 작용할 수 있는 셈이다. 은행권 CET1은 원·달러 환율 상승 전망에 따라 하락 압력을 받고 있다. 비은행 포트폴리오 강화가 함께 이뤄지고 있다는 점도 부담 요소다. 우리금융은 동양·ABL생명 패키지 인수를 위해 인수가격의 10%에 해당하는 1500억원을 계약금으로 지급한 상태다. 기업은행은 MG손해보험 인수전 참여를 검토 중이다. 금융당국은 이번 주 제4인뱅 신규 인가 심사 기준을 공개할 예정이다. 연내 후보자를 상대로 설명회를 개최한 뒤 내년 초 예비인가 신청을 받을 계획이다.

|

Copyright ⓒ 이데일리 무단 전재 및 재배포 금지

본 콘텐츠는 뉴스픽 파트너스에서 공유된 콘텐츠입니다.