[한국금융신문 두경우 전문위원] SK(대표이사 최태원, 장용호)가 회사채 수요예측에서 모집 목표를 초과 달성하며 발행 규모를 최대한도인 4000억원으로 확정했다. 한편, 이마트24(대표이사 한채양)도 목표했던 자금 모집에 성공하며 계획대로 신종자본증권 발행에 나선다.

[한국금융신문 두경우 전문위원] SK(대표이사 최태원, 장용호)가 회사채 수요예측에서 모집 목표를 초과 달성하며 발행 규모를 최대한도인 4000억원으로 확정했다. 한편, 이마트24(대표이사 한채양)도 목표했던 자금 모집에 성공하며 계획대로 신종자본증권 발행에 나선다.

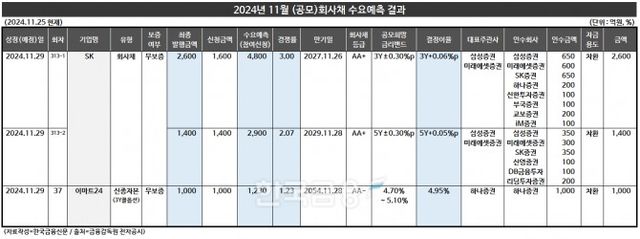

25일 금융투자업계에 따르면, SK는 무보증 회사채 발행을 위한 수요예측에서 당초 목표액인 3000억원의 2.5배가 넘는 7700억원의 매수 주문을 확보했다. 3년물(1600억원)에는 모집액의 3배에 해당하는 4800억원의 수요가, 5년물(1400억원)에는 2배가 조금 넘는 2900억원의 수요가 몰렸다.

초과 수요에 따라 SK와 공동 주관사인 삼성증권, 미래에셋증권은 발행 규모를 최대치로 늘렸다. 최종적으로 3년물은 기존 1600억원에서 1000억원 증액한 2600억원으로, 5년물은 모집액과 동일한 1400억원으로 확정했다.

발행이율은 3년물의 경우 개별 민평금리 대비 6bp(1bp=0.01%p), 5년물은 5bp를 가산한 수준에서 결정됐다. 조달한 자금은 이달 말과 12월 만기 도래하는 회사채 및 기업어음(CP) 상환에 전액 활용될 예정이다.

업계에서는 목표액을 초과하는 수요를 확보한 점은 긍정적으로 평가하면서도, SK의 높은 신용도와 대규모 인수단(삼성증권, 미래에셋증권 등 11개사)을 고려하면 다소 아쉬운 결과라는 의견도 나온다.

한편, 이마트24는 하나증권 단독 주관으로 신종자본증권(3년 콜옵션, 이마트 원리금 지급보증) 발행을 위한 수요예측에서 모집액 1000억원을 초과하는 1230억원의 매수 주문을 확보했다. 발행 규모는 최초 목표액과 동일한 1000억원으로 확정됐다.

발행이율은 공모희망금리 밴드(4.70%~5.10%)의 중간 수준인 4.95%로 결정됐다. 조달한 자금은 은행 대출금 상환과 기존 회사채 상환에 활용될 예정이다.

두경우 한국금융신문 전문위원 kwd1227@fntimes.com

Copyright ⓒ 한국금융신문 무단 전재 및 재배포 금지

본 콘텐츠는 뉴스픽 파트너스에서 공유된 콘텐츠입니다.