해외 주식 매입용 달러 수요가 급증하며 원화 가치를 떨어뜨리고 원·달러 환율을 끌어올리는 부작용이 지적된다. 반면 배당 수입 확대로 경상수지 흑자를 늘리고 외환시장 불안 시 서학개미가 들고 있는 달러가 안전판 역할을 하는 등의 순기능도 있다.

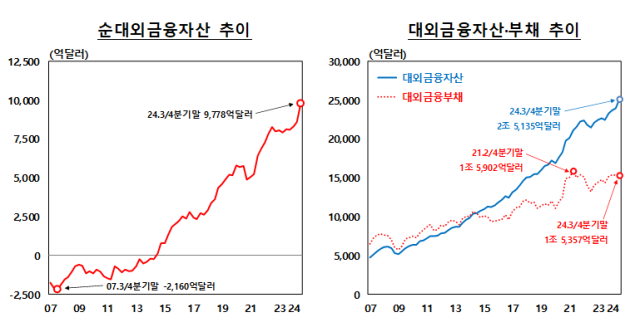

한국은행이 20일 발표한 '3분기 국제투자대조표(잠정)'에 따르면 3분기 말 기준 대외금융자산(내국인의 해외 투자)은 전분기 대비 1183억 달러 늘어난 2조5135억 달러로 집계됐다. 4분기 연속 증가하며 사상 최고치를 경신했다.

해외증권 투자 잔액이 646억 달러 급증하며 9969억 달러로 불어났다. 박성곤 한은 경제통계국 국외투자통계팀장은 "해외 주식과 채권 매수가 확대되고 보유증권 평가액이 상승하는 등 거래요인과 비거래요인이 모두 큰 폭의 플러스를 보인 영향"이라고 설명했다.

대외금융부채(외국인의 국내 투자)는 1조5357억 달러로 전분기(1조5367억 달러)보다 11억 달러 줄었다. 외국인의 국내 증시 투자가 대폭 감소(-533억 달러)했기 때문이다. 이에 따라 국내 투자자의 해외증권 투자 잔액과 외국인의 국내증권 투자 잔액(9575억 달러)이 처음으로 역전됐다.

순대외금융자산(대외금융자산-대외금융부채)은 9778억 달러로 전분기 말보다 1194억 달러 증가했다. 3분기 증가 폭은 2021년 3분기(1212억 달러)에 이은 역대 두 번째 규모다.

서학개미 열풍이 우리나라 경제에 미치는 영향에 대해서는 평가가 엇갈린다. 미국 등 해외 주식·채권을 매입하기 위해서는 원화를 달러로 바꿔야 하는데 이 과정에서 달러 수요가 급증하며 환율 상승을 부추길 수 있다. 최근 트럼프 트레이드 등 여파로 원·달러 환율이 1400원을 넘나드는 상황이라 우려가 더 크다.

다만 서학개미가 달러로 들고 있는 해외 주식이 오히려 국내 외환시장의 안전판 역할을 할 수 있다는 반론도 나온다. 글로벌 금융 시장이 출렁일 경우 해외 자산을 팔고 원화로 환전하려는 서학개미 수요가 커지면서 환율 변동성이 완화할 수 있다는 것이다.

엔비디아 등 미국 증시 우량주의 경우 막대한 규모의 주주 환원 정책을 지속하고 있다. 해외 배당 수입이 늘면 국내 경상수지 흑자 확대에 도움이 된다.

박 팀장은 "경상흑자가 계속 유입되는 상황에서 최근 투자 행태를 볼 때 순대외금융자산은 상승 흐름을 탈 것"이라고 전망했다. 이어 "적극적인 해외 투자는 여유자금을 해외에 저축해 놓은 것과 동일한 효과"라며 "위기가 닥쳤을 때 빼서 쓸 수 있는 저축액이 더 생겼다고 볼 수 있다"고 부연했다.

Copyright ⓒ 아주경제 무단 전재 및 재배포 금지

본 콘텐츠는 뉴스픽 파트너스에서 공유된 콘텐츠입니다.