|

17일 엠피닥터에 따르면 외국인 투자자들은 이달 들어 지난 15일까지 코스피·코스닥 시장에서 총 1조6235억원대(11억6000만달러)를 순매도했다. 코스피에선 1조8771억원(13억4000만달러)대를 순매도했고, 코스닥에선 2536억원(1억8000만달러)대를 순매수했다.

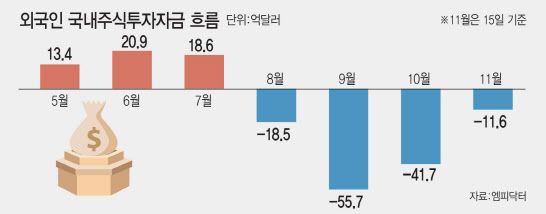

국내 주식시장에서의 외국인 자금 이탈은 지난 8월부터 이어지고 있다. 한국은행에 따르면 외국인의 국내 증권투자자금 중 주식자금은 △8월 18억5000만달러 △9월 55억7000만달러 △10월 41억7000만달러 순유출됐다.

특히 최근의 외국인 자금 이탈은 삼성전자(005930) 등 국내 대표 수출 품목인 반도체 업종에 대한 우려가 높아지면서다. 한은 관계자는 “트럼프 전 미국 대통령의 재당선 이후 국내 반도체나 2차 전지 업종에 대한 우려가 커지며 외국인 자금이 이탈한 측면이 있다”며 “최근엔 삼성전자 전망에 대한 조정이 나온 영향이 컸는데, 삼성전자를 빼면 오히려 외국인 거래가 순매수로 나온다”고 설명했다.

반면 ‘서학개미’들의 미국주식 투자 열기는 식지 않고 있다. 한은이 집계한 국제수지에 따르면 내국인의 해외주식투자는 지난 9월 35억2000만달러 증가했다. 내국인의 해외주식투자는 지난해 3월 증가 전환한 이후 1년 7개월째 증가세를 보이고 있다.

시장 전문가들은 ‘미장(미국 주식시장) 열풍’이 당분간 계속될 것으로 내다봤다. 원화 약세 영향은 미미할 것이란 평가다. 한은 금융시장국 관계자는 “세계적으로 시장을 보면 미국만큼 좋은 곳이 없다”며 “미국 시장에 대한 투자의 접근성이 높아지면서 투자자입장에선 가장 수익성 있는 자산에 투자하는 것이 합리적인 선택이라 볼 수 있다”고 판단했다. 이어 “환율 변동성도 투자자의 고려 요소가 되겠지만, 환율보다 수익성 변화가 훨씬 더 크기 때문에 그 영향은 제한적”이라고 부연했다.

이처럼 국내 증시에서 외국인 자금이 빠져나가고, 내국인들이 해외 주식 투자를 늘리는 흐름은 트럼프발(發) 강달러에 더해 원화 약세 압력을 높고 있다. 외국인들은 원화 자산을 매도하고 내국인들은 달러 자산을 매수하면서 쌍끌이로 달러 강세에 일조하고 있는 것이다. 박상현 iM투자증권 전문위원은 “외국인 자금이 국내증시에서 지속적으로 나가면서 꾸준히 수급적으로 부담을 주는 동시에 개인의 해외 투자도 상당히 수급적으로 영향을 주고 있다”고 분석했다.

외환당국 입장에선 원화 약세에 대한 방어수단이 마땅치 않다. 1400원대 원·달러 환율은 당국에 부담이지만, 위안화·엔화 등 다른 아시아 통화들이 전반적으로 약세를 보이고 있는 상황에선 개입 효과가 낮고, 일시적인 방편에 그칠 수 있기 때문이다. 외환당국은 적정한 시기에 최소한의 개입을 해 최대한의 효율을 내는 것을 목표로 하고 있다.

한은에 따르면 지난달 말 기준 외환보유액 잔액은 4156억9000만달러로 집계됐다. 전월말 대비 42억8000만달러 줄어든 수준으로, 4개월 만에 증가세가 꺾였다.

다만 국민연금공단 환헤지 물량은 환율 상단을 경직시키는 요인으로 꼽힌다. 환헤지는 미래 환율을 고정시켜 환율변동에 따른 위험을 회피하는 수단으로, 국민연금은 지난해 환율 변동성으로 발생할 수 있는 환손실을 대비한다는 취지에서 전략적 환헤지 비율을 올해까지 ‘최대 10%’로 설정하기로 했다. 외환당국은 지난 6월 국민연금과 통화스와프 거래 한도를 기존 350억달러에서 500억달러로 증액했다.

한편 여행수지 적자 확대도 달러 강세를 부추기는 요인이다. 한국은행의 여행수지 통계에 따르면 올해 상반기 여행수지 적자 규모는 무려 64억8040만 달러에 달했다. 이는 내국인이 해외에서 지출한 금액이 외국인이 국내에서 소비한 금액보다 더 많다는 의미다. 다만 최근 1400원 안팎을 기록 중인 고환율 기조로 여행수지 적자 폭은 다소 줄어들 수 있다는 전망도 나온다. 박상현 전문위원은 “강달러로 원화 약세 흐름이 되면, 외국인들이 국내에 들어오는 부분이 있을 것”이라고 봤다.

Copyright ⓒ 이데일리 무단 전재 및 재배포 금지

본 콘텐츠는 뉴스픽 파트너스에서 공유된 콘텐츠입니다.