[한국금융신문 이성규 기자] 풀무원식품이 신용도 방어를 위해 신종자본증권 발행을 통한 자본확충에 나선다. 투자 확대 부담과 더딘 수익성 개선으로 차입금 부담이 확대되면서 선택지는 제한적인 것으로 풀이된다. 기존에 발행한 신종자본증권 조기상환 청구 기간이 속속 돌아오는 점도 부담이다.

[한국금융신문 이성규 기자] 풀무원식품이 신용도 방어를 위해 신종자본증권 발행을 통한 자본확충에 나선다. 투자 확대 부담과 더딘 수익성 개선으로 차입금 부담이 확대되면서 선택지는 제한적인 것으로 풀이된다. 기존에 발행한 신종자본증권 조기상환 청구 기간이 속속 돌아오는 점도 부담이다.

5일 투자은행(IB) 업계에 따르면 풀무원식품은 오는 6일 400억원 규모 신종자본증권 발행을 위한 수요예측에 나선다. 희망금리밴드는 5.9~6.2% 고정금리로 제시했으며 조달된 자금은 전액 운영자금으로 쓰인다.

대표주관업무는 한국투자증권과 NH투자증권이, 공동주관 업무는 흥국증권이 담당한다. 인수업무에는 유진투자증권과 케이프투자증권이 참여한다.

풀무원식품의 이번 신종자본증권 발행 목적은 신용도 방어를 위한 것으로 풀이된다. 현재 풀무원식품의 신용등급은 ‘A-‘지만 신용등급전망은 ‘부정적’이다. 신용평가사들이 제시하고 있는 등급하향 트리거를 일부만 충족하고 있지만 수익성 개선이 쉽지 않은 탓이다.

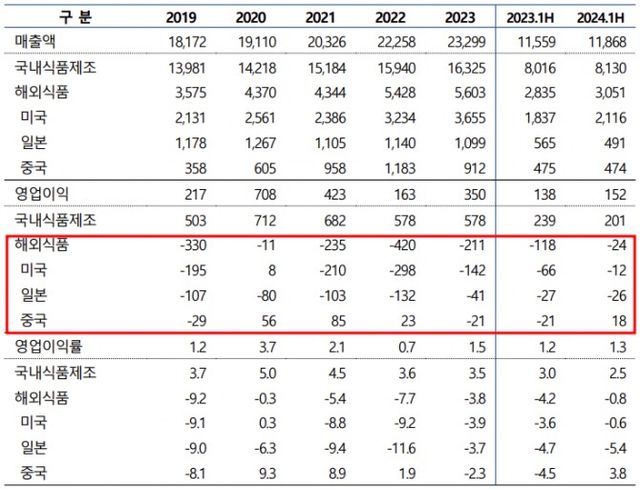

신용도를 위협하는 가장 큰 요인은 해외사업이다. 풀무원식품의 해외 매출비중은 지난 2019년 19.7%에서 올해 상반기 말 기준 25.7%로 상승했다. 그러나 지속적인 영업적자에서는 벗어나지 못하고 있다. 올해 들어 적자규모는 크게 축소됐지만 그간 효자 노릇을 해 온 국내 식품사입부문이 부진한 모습을 보이면서 전사 이익 수준도 낮아진 상황이다.

마진 개선이 쉽지 않은 이유는 높은 물가다. 국내서는 정부가 물가안정대책을 펼치고 있어 소비자에게 비용 상승을 전가하기 어려운 상황이다. 해외 시장은 나라별로 상이한 환경에 처해있지만 물류비용 등이 부담으로 작용하고 있다.

풀무원식품은 이러한 문제를 해결하기 위해 현지 공장 등 설비투자를 늘렸다. 투자부담이 지속되는 가운데 수익성이 제한되면서 차입금이 빠르게 늘기 시작했다. 지난 2021년 이후 신종자본증권 발행을 통해 재무안정성을 꾀하고 있지만 신용도 불안을 잠재우기는 어려운 상황이다.

기발행 신종자본증권, 속속 돌아오는 조기상환청구 기간

신종자본증권은 ‘영구채’로 불리는 동시에 자본으로 인정을 받을 수 있다. 하지만 통상 5년 내 조기상환 청구조항이 포함된다. 최대 5년 이후에는 조달금리가 상승하는 탓에 조기상환 청구를 앞두고 신종자본증권을 새로 발행한다.

풀무원식품이 그간 발행한 신종자본증권은 내년 상반기부터 속속 조기상환청구 기간이 도래한다. 실질적으로는 자본으로 인정을 받지 못하는 상황이다. 풀무원식품 입장에서는 차환 등을 준비하는 동시에 신용도를 방어해야 하는 입장에 처한 셈이다.

풀무원식품은 풀무원그룹의 실질적인 지원주체다. 그룹 지원을 기대할 수 없기 때문에 스스로 생존해야 하는 위치에 있다.

그러나 앞서 언급한 것처럼 수익성 개선 등에 다소 시일이 걸릴 전망이다. 신종자본증권 등 발행을 통한 자본확충 및 차입만기를 늘리는 전략이 현재로서는 유일한 대안으로 꼽힌다.

투자은행(IB) 관계자는 “풀무원식품은 수익성 개선 지연과 신종자본증권 발행으로 배당(이자)이 빠져나가는 등 자본확충에 어려움이 있다”며 “투자 속도 조절에 나서면서 재무부담을 줄이기 위해 노력하는 중”이라고 말했다. 그는 “그나마 마진율 추가 하락이 제한되고 있다는 점은 등급하락을 저지하는 유일한 요인”이라고 평가했다.

이성규 한국금융신문 기자 lsk0603@fntimes.com

Copyright ⓒ 한국금융신문 무단 전재 및 재배포 금지

본 콘텐츠는 뉴스픽 파트너스에서 공유된 콘텐츠입니다.