[한국금융신문 두경우 전문위원] AJ네트웍스(대표이사 손삼달)가 무보증 공모사채 발행에 나선다.

[한국금융신문 두경우 전문위원] AJ네트웍스(대표이사 손삼달)가 무보증 공모사채 발행에 나선다.

25일 금융감독원 전자공시에 따르면 AJ네트웍스는 300억원 규모의 무보증 회사채를 발행한다. 이번 발행은 2년물 200억원, 3년물 100억원으로 구성되며, 최대 500억원 한도 범위 내에서 증액이 가능하다.

이번 회사채 발행의 신용등급은 BBB+/안정적(한국신용평가, 한국기업평가)이며, 공모희망금리는 개별민평금리 대비 ±30bp(1bp=0.01%p) 가산한 이자율을 제시했다.

유진증권, NH투자증권, KB증권이 공동대표주관사로 참여하며, 조달된 자금은 12월과 내년 1월 만기도래하는 기 발행 회사채 상환에 활용될 예정이다.

AJ네트웍스는 2000년 2월 설립된 종합 렌탈 서비스 기업으로, AJ토탈(주), AJ에너지(주), AJ렌탈서비스(주) 등을 계열사로 두고 있는 사업지주회사이다.

파렛트(Pallet), 고소장비, OA기기 등을 주요 렌탈품목으로 B2B시장에서 양호한 시장지위를 보유하고 있다. 특히 고소장비 렌탈부문에서는 시장점유율 25%를 차지하며 독보적 점유율을 확보하고 있고, OA기기, 모바일기기, 환경기기 렌탈 및 유통을 담당하는 B&T솔루션사업부문 또한 렌탈시장에서 31%의 점유율로 시장지위 1위를 차지하고 있다.

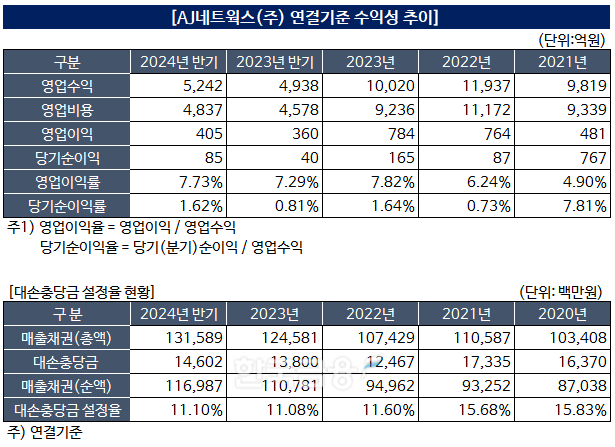

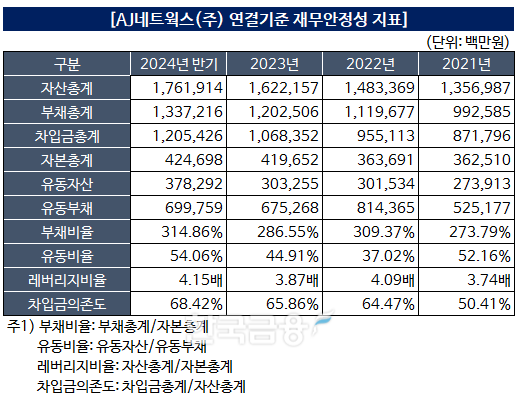

2024년 상반기 연결재무 기준 총자산 1조7619억원, 자기자본 4247억원,영업이익 405억원, 당기순이익 85억원을 시현하는 등 꾸준하게 수익을 창출하고 있으나, 2021년 이후 차입금 증가에 따른 타 렌탈사 대비 많은 금융비용 지출로 이자보상배율이 하락 추세(22년 2.00배 → 23년 1.28배 → 24.06월 1.22배)를 보이고 있다.

두경우 한국금융신문 전문위원 kwd1227@fntimes.com

Copyright ⓒ 한국금융신문 무단 전재 및 재배포 금지

본 콘텐츠는 뉴스픽 파트너스에서 공유된 콘텐츠입니다.