'흉노의 환심을 사기 위한 한고조 유방의 굴욕적 공납'

2015~2016년 행동주의 펀드 엘리엇 매니지먼트의 공세 이후 삼성전자가 매년 주주환원 규모를 급격히 확대하는 모습을 보며 이천년도 더 된 역사의 한 장면이 떠올랐다.

삼성전자는 2010년대 초반까지만해도 매년 약 1조원 내외의 배당을 하는 그야말로 '짠돌이' 회사였다. 하지만 2016년, 엘리엇의 경영권 공격 이후 삼성의 전략은 크게 바뀌었다. 매년 주주에게 환원되는 돈은 급격히 늘어났다.

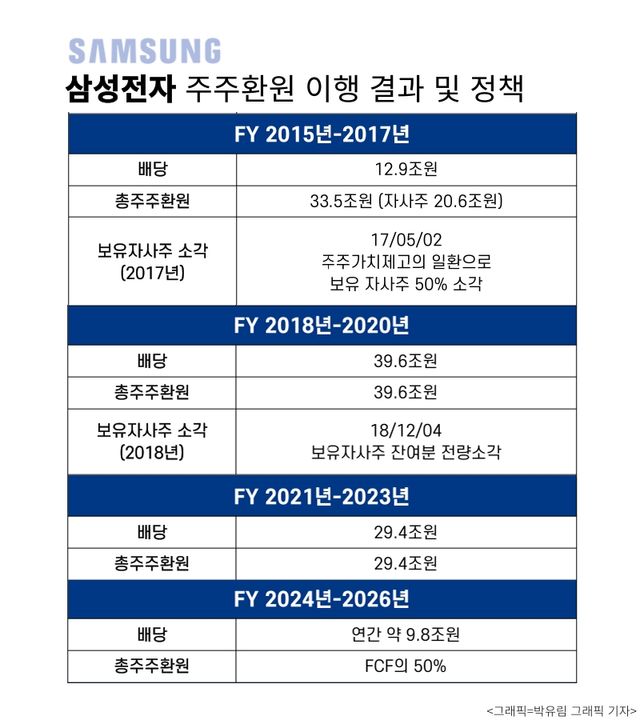

2018년 이후로는 매년 9조원 이상을 배당했고, 2020년에는 무려 20.3조원을 주주들에게 나눠주었다.30조원 가량의 자사주를 소각하기도 했다. 삼성전자에 따르면 이렇게 해서 2015년부터 2023년까지 주주환원에 쓴 재원이 총 100조원이다. 과거와 비교하면 10배 가량 늘었다.

기업이 벌어들인 돈을 주주에게 되돌려주는 것은 매우 바람직한 일임에는 틀림없다. 하지만 삼성이 이토록 급격하게 주주환원 드라이브를 세게 건데는 당시 국내외 정치 경제 요인들이 복합적으로 작용한 것으로 보인다.

승계 문제가 매듭이 지어지지 않은 상황에서 2014년 5월 이건희 전 회장이 심근경색으로 쓰러졌고 삼성그룹은 삼성물산과 제일모직 합병을 추진하다 엘리엇에게 허점을 노출했다. 합병 성사를 위해 무리수를 둔 것이 2년 후 삼성그룹을 국정농단의 소용돌이로 휩쓸리게 했다.

2016년 10월 엘리엇은 다시 한 번 삼성을 상대로 지배구조 재편과 현금 30조원 배당이라는 요구를 내걸었다. 당시 국정농단 사건으로 궁지에 몰렸던 삼성은 혹시나 모를 외부의 경영권 공격에 대비해 리스크를 최소화 하는 방향으로 움직였다. 주주들의 환심을 사기 위해 곳간을 열었고 그 절반을 외국인 주주들이 챙겼다. 그랬던 외국인이 최근 삼성전자 순매도를 이어가고 있다. 24일까지 32거래일 연속이다. 배당 충분히 받아 먹었으니 이제 볼 일 없다는 느낌이랄까.

과감한 주주환원은 적절한 인수합병(M&A) 기회를 놓치게 되는 원인이었다는 지적도 나온다. 100조원이면 2020년 팹리스 기업 ARM을 두 번은 살 수 있는 돈이었다. 이후 미국 시장에 상장된 ARM 몸값은 200조원이 됐다. 또한 삼성이 지금과 같이 인재 유출로 골머리를 앓지도 않았을 것이다. HBM 이슈로 SK하이직스에 굴욕을 당하는 일도 피할 수 있지 않았을까.

물론 모두 가정이고 위에서 얘기한 것들이 삼성 위기의 핵심 원인은 아닐 것이다. 다만 50%라는 대한민국의 높은 상속세율과 국정농단이라는 정치적 소용돌이, 여기에 더해 행동주의 펀드의 공격까지 겹쳐지면서 삼성의 '잃어버린 10년'이 더욱 길게 펼쳐졌다는 점은 부인하기 어렵다.

올해 한국 자본시장을 뜨겁게 달궜던 단어는 밸류업과 주주환원이다. 지금도 많은 기업들이 정부 등살에 밸류업 공시를 준비 중이다. 그러나 삼성전자의 예에서 보듯이 모든 상장사에게 배당 확대가 능사는 아니다. 배당주와 성장주는 성공 방정식이 다르다. 내수 기업이냐 글로벌 기업이냐에 따라 총주주수익(배당소득+주식평가이익)률을 높이는 전략도 달라야 할 것이다. 은행주와 통신주의 주주환원 전략을 바이오주와 배터리주에 강요할 수는 없다.

삼성전자가 겪은 과오가 다른 기업에서도 반복될까 염려된다. 상속세율을 현실화 해기업 소유주가 정상적인 방식으로 승계를 할 수 있도록 길을 열어줘야 한다. 아울러 이사회의 책임성을 강화하는 상법 개정도 병행해 경영진이 투자 재원을 적절히 관리하는지 감시해야 한다.

Copyright ⓒ 주주경제신문 무단 전재 및 재배포 금지

본 콘텐츠는 뉴스픽 파트너스에서 공유된 콘텐츠입니다.