|

금융감독원은 22일 은행권·은행연합회·금융결제원 등과 함께 ‘외상매출채권 담보대출 제도개선 TF’를 구성해 연말까지 세부 방안을 논의할 계획이라고 22일 밝혔다. 이번 개선 작업은 지난 1일 열린 은행권 간담회에서 외담대 제도의 불합리한 운영관행을 개선해야 한다는 데 의견이 모이면서 본격화됐다.

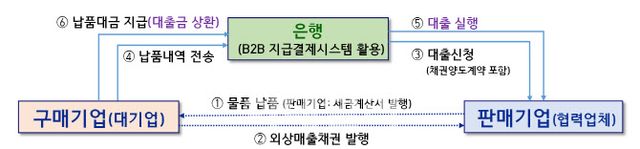

외담대는 기업 간 거래에서 구매기업이 발행한 외상매출채권을 판매기업이 은행에 담보로 제공하고 조기에 현금화할 수 있도록 하는 제도다. 중소기업의 유동성 확보에 도움을 주지만, 정산주기가 최장 90일까지 운영되고 은행별 취급조건이 달라 실질적 단기금융으로 기능하지 못한다는 지적이 꾸준히 제기돼 왔다.

금감원은 이번 TF에서 외담대의 정산주기(만기)를 현행 최대 90일에서 60일로 단축하는 방안을 중점 검토한다. 이는 하도급거래 공정화법과 상생협력법이 규정한 60일 결제 원칙과 보조를 맞추기 위한 것이다. 2024년 기준 외담대 취급액 59조5000억 원 중 60~90일 만기 상품이 약 10조8000억 원(18%)에 달하는 만큼, 제도 개선 시 연간 약 420억원의 이자 비용 절감 효과가 예상된다.

또 금감원은 상환청구권의 단계적 폐지를 추진한다. 현재 외담대의 64.9%가 상환청구권이 있는 형태로 운영되고 있어, 구매기업이 부도날 경우 판매기업이 대출금을 떠안는 구조다. 금감원은 “외담대의 부도율이 0.02%에 불과해 일반 기업대출(0.43%)보다 현저히 낮다”며 “매출채권보험 활성화 등 대체수단을 병행해 상환청구권을 점진적으로 없애는 방향을 검토하겠다”고 밝혔다.

아울러 상생결제론 활성화도 추진된다. 상생결제론은 대기업이 발행한 외상매출채권을 근거로 2차·3차 협력업체까지 구매기업 수준의 낮은 금리로 자금을 조달할 수 있도록 한 제도지만, 현재는 일부 우량 대기업 중심으로만 운영돼 실효성이 떨어진다는 지적이 있다. 금감원은 중소 협력업체가 쉽게 이용할 수 있도록 구매기업 취급조건 완화와 금리 인센티브 부여 방안을 함께 논의할 계획이다.

금감원 관계자는 “외담대 제도개선을 통해 중소기업과 소상공인의 이자 부담을 낮추고, 금융접근성을 높이는 것이 목표”라며 “정산주기 단축과 상환청구권 폐지, 상생결제 확산 등 제도개선을 가급적 2026년 상반기까지 시행하겠다”고 설명했다.

이번 개편이 완료되면 외상매출채권의 조기 결제 규모는 연간 최대 117조원으로 확대될 전망이다. 금감원은 “구매기업의 부도 위험을 판매기업과 분리하고, 중소기업이 더 빠르고 안정적으로 자금을 확보할 수 있는 여건을 마련하겠다”고 덧붙였다.

Copyright ⓒ 이데일리 무단 전재 및 재배포 금지

본 콘텐츠는 뉴스픽 파트너스에서 공유된 콘텐츠입니다.